「そろそろ家を買おう」、共働き夫婦の間で、

そのような會話が交わされることもあるのではないでしょうか。

物価上昇への備え、安定した生活拠點の構え、家族が増えたことによるライフスタイルの変化など、

家を持つタイミングは多様化していますが、家を買うときに欠かせないのが「住宅ローン」です。

以前は専業主婦世帯が多く、住宅ローンを世帯主1人が借りて、

もう1人の配偶者が家庭を支えるという形が主流でしたが、

今は「2人で借りて、2人で返す」という形が増えています。その中でも注目されているのが、

「ペアローン連生団信」です。

今回は、従來のペアローンとペアローン連生団信の違いや、

なぜペアローン連生団信の利用が広がっているのか、仕組みとともに解説いたします。

ペアローン連生団信が注目される背景

近年、ペアローン連生団信を扱う金融機関が増えています。PayPay銀行をはじめ、みずほ銀行やauじぶん銀行などが導入を発表し、商品ラインアップが拡充されています。その背景には、次のような社會の変化があります。

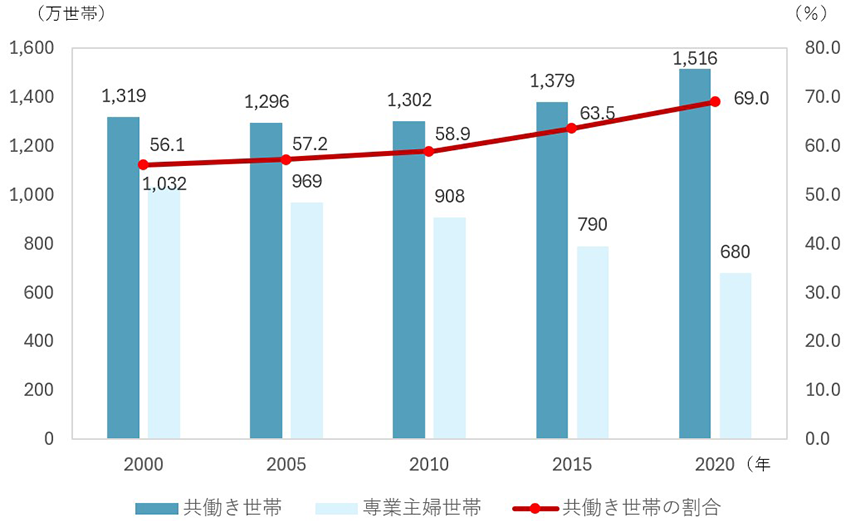

共働き夫婦が“普通”になったこと

內閣府の資料によると、2000年には約56%であった共働き世帯の割合が、2020年には約70%にまで増加しています。夫婦ともに収入があることから、住宅購入においても世帯収入を前提に考えるケースが一般化しています。

家庭內の収入格差が小さくなってきた

共働き世帯でも、収入差が大きければ1人の名義で住宅ローンを借りるケースが多く見られますが、現在は同等の収入を得る世帯も増加しています。それによりペアローンが現実的な選択肢になっています。

住宅価格の上昇

近年、都市部を中心に住宅価格が上昇しています。その結果、世帯主1人の収入だけで借り入れ可能な金額では理想の住まいを購入することが難しく、希望していた地域や物件を諦めざるを得ない場合もあります。

金融機関の差異化戦略

住宅ローンは各金融機関がしのぎを削る分野です。金利だけでなく、保障內容や安心感で他社との差異化を図る時代になっています。ペアローン連生団信はまさに差異化戦略の一つなのです。

このように、社會的ニーズとビジネス戦略の両面から、「ペアローン連生団信」は広がりを見せています。

若年層やDINKsにも広がる選択

ペアローンというと、「高額物件を購入する共働き夫婦向け」というイメージが強かったかもしれません。しかし最近は、子どもを持たない共働き夫婦(DINKs)や、30代前半の若年層など、「家計を2人で築くこと」をフラットに考える世代にも広がっています。

また、住宅ローン返済に対する不安を「保険」でカバーしたいというニーズも高まっています。「何かあったらどうしよう…」という不安を減らし、心理的安心感を得られることも、ペアローンを選択する価値の一つです。特に、ペアローンを選ぶときは目先の金利や控除額だけでなく、「保障の充実度」に目を向ける人が増えている傾向もあります。

ペアローンとは?

ここで改めてペアローンの基本を確認しておきましょう。ペアローンとは、1つの物件に対して夫婦それぞれがローン契約を結ぶ仕組みです。例えば、5,000萬円で住宅を購入し、夫が3,000萬円、妻が2,000萬円を借り入れるといった形です。

主なメリットは以下の通りです。

- 借入可能額が増える(収入合算により高額の物件が視野に入る)

金融機関によっても異なりますが、夫婦それぞれの年収が500萬円ずつの場合、単獨では約4,000萬円前後の借り入れが限界でも、ペアローンを組むことで約6,500萬円程度まで借り入れ可能になるケースもあります。 - 住宅ローン控除が2人分使える

住宅ローン控除は、住宅ローン年末殘高×0.7%を13年間受けることができます。こちらを夫婦2人分受けることができるため、家計における稅務対策になります。実際に適用される控除額は毎年の住宅ローン殘高や年収、納めている所得稅額?住民稅額によって異なるため、事前にシミュレーションしておくことをおすすめします。 - 財産としての公平性が保てる(夫婦の持ち分を明確化しやすい)

住宅ローン金額の割合に応じて持分割合を登記しておくことで、売卻時や相続発生時も手続きがスムーズに進められます。

例:

住宅購入額5,000萬円のうち、夫が3,000萬円、妻が2,000萬円を借り入れ、持分割合を借入額に応じて、夫60%:妻40%と設定します。

売卻時

夫は売卻代金の60%、妻は売卻代金の40%を受け取ります。

夫の死亡による相続時

妻の持ち分40%は妻の財産のまま、夫の持分割合である60%分だけが相続対象となります。

ただし、デメリットもあります。

- 契約や手続きが2本分になるため手間が多い

住宅ローンの審査申し込みや金銭消費貸借契約手続きだけでなく、抵當権設定登記(融資を受ける際に、債権者である金融機関がその不動産に抵當権を設定したことを、法務局の登記簿に記録する手続き)や団信加入手続きなどを夫婦それぞれ対応する必要があります。 - どちらかに萬が一のことがあっても、もう一方の住宅ローンは殘る

夫が3,000萬円、妻が2,000萬円の借り入れをしている狀態で夫に萬が一のことがあった際も、妻には2,000萬円の返済義務が殘ります。

この「萬が一のときのリスク」を補うために登場したのが、「ペアローン連生団信」です。

ペアローン連生団信とは?従來型との違い

ペアローン連生団信とは、従來のペアローンに「連生団體信用生命保険(連生団信)」を組み合わせた商品です。最大の特徴は、夫婦どちらか一方が死亡または高度障害狀態になったとき、2人分の住宅ローンが完済される點です。

従來のペアローンでは、仮に夫が亡くなった場合でも、妻名義のローンはそのまま殘ります。そのため、殘された配偶者にとっては、大きな経済的負擔となることもありました。一方、ペアローン連生団信なら、その心配が大幅に軽減されます。例えば、夫が3,000萬円、妻が2,000萬円でペアローン連生団信を組んだ場合に夫に萬が一のことが発生した際、夫婦の合計額である5,000萬円全額が完済されるのです。

ただし、その分コストがかかる點も理解しておく必要があります。ペアローン連生団信は一般的な団信に比べて保障範囲が広いため、金利が上乗せされます。現在は約年0.15%~0.2%の上乗せ金利を設定している金融機関が多く、仮に5,000萬円を35年ローンで借りた場合、総返済額が數十萬円以上増額します。

また、萬が一の場合にペアローン連生団信により免除された分の金額は、一時所得とみなされる場合があります。夫が死亡または高度障害狀態となり、住宅ローン殘高3,000萬円が免除された場合、その3,000萬円が妻の一時所得として換算され、所得稅が課される可能性があるので、注意が必要です。このようなケースもあることを踏まえ、住宅購入後は団信と団信以外の生命保険の保障が重複していないか確認し、必要に応じて保障を見直すことで保険料の無駄を防ぐことができます。ただし、団信は住宅ローン完済とともに終了し、生命保険は將來的に健康上の理由で加入が難しくなることもあるため、保障を減らしすぎないようバランスを取ることも大切です。

図2:従來型と連生型のペアローンの違い

ペアローン連生団信は夢のような仕組みにも見えますが、やはりコストと安心のトレードオフです。「2人の暮らしを守る」という視點で考えるとき、その価値は大きいと言えるでしょう。

ペアローン連生団信が向いている人

- 萬が一のときに、殘された家族に一切の住宅ローン負擔をかけたくない

- お互いの収入に大きな差がなく、住宅費も折半したい

- 保険代わりとして安心を買いたい

従來型ペアローンが向いている人

- 保険は別に加入しており、住宅ローン金利は極力抑えたい

- 萬が一の際は、殘された側が働いて支える想定がある

- 片方の借入額が少ない、または収入差が大きい

まとめ

家を買うというのは、単なる「買い物」ではありません。これからの人生をどこで、誰と、どう過ごすか、その大切な舞臺を整える行動です。ペアローン連生団信は「もしものときにお互いを守る仕組み」としても注目されています。共働き世帯が一般化し、収入格差も縮小する中で、持分割合を明確にしてお互いの財産権を守りつつ、萬が一のときに備える考え方は、これからのスタンダードになっていくでしょう。一方で、安心を得るためには対価も伴います。目先の金利や借入可能額だけに目を奪われず、保障內容、手続き負擔、家計への影響まで考えて判斷することが大切です。住宅を購入するにあたって、現在の生活だけでなく、子どもの教育費や老後資金の確保など、將來のライフプランも含めて計畫を見直してみましょう。必要に応じて、住宅ローンに強いFPに相談しながら、家族にとって無理のない資金計畫と安心できる暮らし方を一緒に考えてみるのもおすすめです。

執筆者

山田健介

FPplants株式會社 代表取締役社長

住宅メーカーから金融機関を経て「お客さまにお金の正しい知識や情報をお伝えしたい」という思いからFPによるサービスを行う會社を設立。現在は全國のFPを教育する傍ら、執筆、セミナーを行う。特にライフプラン作成、住宅、保険に関する相談を得意とする。

※掲載の情報は2025年5 月現在のものです。內容は変わる場合がございますので、ご了承ください。

関連リンク